กรณีศึกษา : นักวางแผนการเงิน วางแผนการเงินให้ตัวเองอย่างไร ?

05/07/2019

หากเกษียณแล้วมีเงินไม่พอ… จะทำอย่างไร ?

23/09/2019

สวัสดีครับ

เนื่องจากสถานการณ์การลงทุนนับตั้งแต่เริ่มต้นเดือน ส.ค. 62 ที่ผ่านมานี้ มีความผันผวนเพิ่มขึ้นอย่างมากผิดปกติ ผมเอ (ศักดา สรรพปัญญาวงศ์) ในฐานะตัวแทนของนักวางแผนการเงินทีม Avenger Planner จึงขอใช้บทความนี้ เพื่ออธิบายสถานการณ์การลงทุนในภาพใหญ่ และแนวทางในการจัดการกับสถานการณ์ให้กับคุณลูกค้า และท่านผู้อ่านที่สนใจ ได้รับทราบและนำไปใช้ประกอบการตัดสินใจของทุกท่านต่อไปนะครับ

ขณะนี้เกิดอะไรขึ้น ?

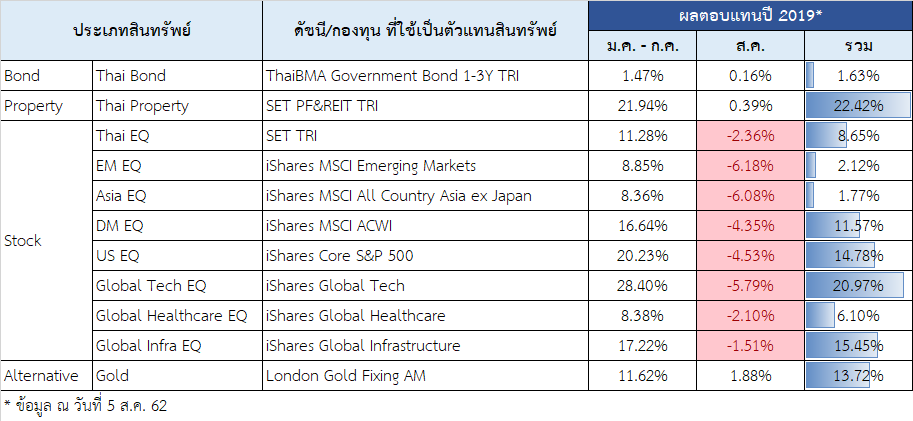

ผมอยากเริ่มต้นด้วยการฉายภาพผลตอบแทนการลงทุนในสินทรัพย์ต่างๆ ซึ่งทีม Avenger Planner ใช้เพื่อแนะนำการลงทุนให้กับลูกค้า โดยผลตอบแทนทั้งหมดที่แสดงนั้น จะเป็นผลตอบแทนที่สิ้นสุด ณ วันที่ 5 ส.ค. 62 ซึ่งมีข้อมูลดังตารางต่อไปนี้

จากตารางข้างต้น ตัวเลขใน 3 คอลัมน์ด้านขวามือสุด จะเป็น % อัตราผลตอบแทนของสินทรัพย์ต่างๆ

โดยหากพิจารณาที่คอลัมน์สุดท้าย ซึ่งเป็นตัวเลขผลตอบแทนรวมตลอดทั้งปี 2562 นั้น น่าจะพอกล่าวได้ว่า ปี 2562 นี้ ถือเป็นปีที่ดีสำหรับการลงทุนปีหนึ่ง เนื่องจากสินทรัพย์ทุกประเภทในตาราง ให้ผลตอบแทนเป็นบวก โดยบางสินทรัพย์นั้นมีกำไรมากกว่า 10%

ซึ่งสำหรับท่านที่ติดตามสถานการณ์การลงทุนมาโดยตลอด จะพบว่า การที่สินทรัพย์ต่างๆ ให้ผลตอบแทนได้ค่อนข้างดีในปี 2562 นี้ ก็ใช่ว่าเหตุการณ์ต่างๆ ที่เกี่ยวข้องกับการลงทุนจะสงบเรียบร้อย เพราะตั้งแต่ต้นปีมานี้ ก็มีเรื่องใหญ่ที่กระทบกับภาวะการลงทุนอยู่ตลอด อาทิ

- ประเด็นเรื่อง Trade War หรือสงครามการค้า ระหว่างสหรัฐฯ กับ จีน ซึ่งรวมถึงการพัฒนาไปเป็น Tech War หรือสงครามทางเทคโนโลยีระหว่างมหาอำนาจ ผ่านการสั่งห้ามบริษัทในสหรัฐฯ ในการทำธุรกิจกับบริษัทเทคโนโลยีในจีน เช่น Huawei ซึ่งคำสั่งห้ามดังกล่าวได้รับการผ่อนปรนลงแล้ว ณ ปัจจุบัน

- ประเด็นเรื่องทิศทางอัตราดอกเบี้ยและนโยบายการเงินของธนาคารกลางสหรัฐฯ (FED) ซึ่งเดิมมีแนวโน้มจะปรับดอกเบี้ยขึ้น แต่ ณ ปัจจุบันก็ได้มีการปรับดอกเบี้ยลงเป็นครั้งแรกแล้ว หลังจากไม่ได้ปรับลงมากว่า 11 ปี

- ประเด็นเรื่องการออกจากสหภาพยุโรปของประเทศอังกฤษ (Brexit) ซึ่งมีแนวโน้มไปในทางที่จะไม่มีการทำข้อตกลงใดๆ กับสหภาพยุโรป เพื่อบรรเทาผลกระทบ (No-Deal Brexit) โดยเฉพาะหลังจากที่ได้นายกรัฐมนตรีคนใหม่ คือนายบอริส จอห์นสัน ส่งผลให้ตลอดปี 2562 ที่ผ่านมานี้ ค่าเงินปอนด์ของอังกฤษอ่อนลงอย่างรุนแรง

- ประเด็นภายในประเทศเรื่องของการจัดการเลือกตั้ง การยุบพรรคการเมืองบางพรรค การนับคะแนนเสียง การจัดตั้งรัฐบาล ซึ่งในแต่ละขั้นตอน ล้วนคาดการณ์ได้ยากและมีประเด็นขัดแย้ง ซึ่งสร้างความไม่แน่นอนให้กับทิศทางของประเทศ แต่ในขณะเดียวกัน ค่าเงินบาทก็กลับแข็งค่าขึ้นอย่างมากเกินความคาดคิด

ซึ่งจนถึง ณ ปัจจุบัน ความไม่แน่นอนและปัจจัยเสี่ยงต่างๆ เหล่านั้นก็ยังคงอยู่ และทวีความรุนแรงเพิ่มขึ้น โดยภายในระยะเพียงไม่กี่วันของการเริ่มต้นเดือน ส.ค. 62 ก็มีความเคลื่อนไหวสำคัญๆ ที่ส่งผลให้ราคาสินทรัพย์ต่างๆ ร่วงลงอย่างหนัก โดยเฉพาะหุ้นของประเทศกำลังพัฒนา (EM EQ) หุ้นเอเชีย (Asia EQ) และหุ้นกลุ่มเทคโนโลยี (Global Tech EQ) ซึ่งปรับตัวลงแรงกว่า 6% ภายในสัปดาห์เดียว ขณะที่ตลาดหุ้นอื่นๆ ก็ล้วนปรับลงโดยเฉลี่ย 2-4% เช่นกัน

ความเคลื่อนไหวสำคัญในช่วงสัปดาห์แรกของเดือน ส.ค. 62 นั้นได้แก่

- ประธานาธิบดี โดนัลด์ ทรัมป์ ประกาศจะเก็บภาษี 10% จากสินค้านำเข้าจากจีน มูลค่า 300,000 ล้านเหรียญฯ เริ่มต้น 1 ก.ย. 62 เพื่อตอบโต้ ประธานาธิบดี สี จิ้นผิง ที่ไม่ทำตามที่รับปาก ว่าจะซื้อสินค้าเกษตรจากสหรัฐฯ เพิ่มขึ้น และจะหยุดการขายยาเฟนทานิล ซึ่งมีส่วนผสมของสารโอปิออยด์ให้กับสหรัฐฯ

- จีนตอบโต้กลับสหรัฐฯ อย่างทันทีทันใด ด้วยการลดค่าเงินหยวนให้อ่อนค่าไปสู่ระดับ 7 หยวนต่อ 1 ดอลลาร์สหรัฐฯ ซึ่งเป็นอัตราที่อ่อนที่สุดในรอบกว่า 11 ปี ซึ่งการลดค่าเงินลงนี้ มีผลให้สินค้าจีนในสายตาของผู้บริโภคสหรัฐฯ นั้นมีราคาถูกลง ชดเชยกับการที่สหรัฐฯ เรียกเก็บภาษีจากสินค้าจีนเพิ่มขึ้น โดยหลังจากการตอบโต้ดังกล่าว สหรัฐฯ ได้กล่าวประนามจีนว่า “ปั่นค่าเงิน”

- การลดค่าเงินหยวนลงดังกล่าว ไม่เพียงส่งกระทบระหว่างสหรัฐฯ และ จีนเท่านั้น แต่ยังมีผลกับประเทศคู่ค้าทั้งหมด ที่ค้าขายกับประเทศจีนด้วย โดยมีแนวโน้มว่าประเทศที่ส่งสินค้าไปขายยังประเทศจีน หรือประเทศที่นักท่องเที่ยวจีนนิยมมาท่องเที่ยว จะได้รับผลกระทบในทางลบ เนื่องจากสินค้าและบริการของประเทศเหล่านั้น จะมีราคาแพงขึ้นทันทีในสายตาของคนจีน ซึ่งเป็นผู้บริโภครายใหญ่ของโลก

- สำหรับในประเทศไทยเองนั้น ในช่วงเดียวกัน ก็มีการวางระเบิดหลายจุด ณ สถานที่สำคัญในกรุงเทพมหานคร โดยมีผู้ได้รับบาดเจ็บจำนวนหนึ่ง ซึ่งเหตุการณ์ระเบิดดังกล่าว เกิดขึ้นในช่วงเวลาที่ต่อเนื่องกับการแถลงนโยบายของรัฐบาลชุดใหม่ และเป็นช่วงที่ไทยเป็นประธานการประชุมรัฐมนตรีต่างประเทศอาเซียน ครั้งที่ 52 อีกด้วย

ในสถานการณ์เช่นนี้ คุณลูกค้าและท่านผู้อ่านหลายท่าน อาจกังวลใจ และมีคำถามว่าควรต้องปรับพอร์ตหรือปรับแผนการลงทุนอย่างไรจึงจะเหมาะสม

ซึ่งในการตัดสินใจว่าจะปรับแผนอย่างไรนั้น ก่อนอื่นเราต้องเข้าใจปรัชญาการลงทุน (Investment Philosophy) ของตัวเราเองก่อน ว่ามีแนวทางการตัดสินใจอย่างไร จึงค่อยนำหลักนั้น มาประยุกต์ใช้ให้สอดคล้องกับสถานการณ์ที่กำลังเกิดขึ้น เพราะปรัชญาหรือความเชื่อในการลงทุนที่ต่างกัน ก็จะส่งผลให้นักลงทุนแต่ละคนตัดสินใจแตกต่างกันไปได้

ซึ่งสำหรับปรัชญาการลงทุนของ Avenger Planner ที่เราใช้ ในการให้คำแนะนำกับลูกค้านั้น มีองค์ประกอบดังนี้ครับ

สรุปปรัชญาการลงทุนของ Avenger Planner

จากรูปข้างต้น Avenger Planner ให้ความสำคัญกับการตัดสินใจ 3 ประการ อันได้แก่

1. Diversification

คือ การกระจายการลงทุนอย่างมีเหตุมีผลในสินทรัพย์ที่มีศักยภาพ โดยผสมสัดส่วนสินทรัพย์ให้สอดคล้องกับเป้าหมาย ระยะเวลาการลงทุน และความเสี่ยงที่ลูกค้ายอมรับได้ โดยไม่มีการจับจังหวะลงทุน เนื่องจากมีโอกาสผิดพลาดสูง มีผลลัพธ์ไม่แน่นอน ขณะที่มีค่าใช้จ่ายในการทำธุรกรรมที่ค่อนข้างมาก

โดยเราเชื่อว่าสินทรัพย์ต่างๆ นั้น แม้จะไม่มีการจับจังหวะลงทุน ก็สามารถสร้างผลตอบแทนที่เหมาะสมกับความเสี่ยงของสินทรัพย์ได้ในตัวมันเอง หากเราสามารถลงทุนในสินทรัพย์นั้นๆ ได้เป็นระยะเวลาที่ยาวนานเพียงพอ จนสินทรัพย์เติบโตได้ตามปัจจัยพื้นฐานหลัก (Core Fundamental) ของแต่ละสินทรัพย์ ซึ่งมีรายละเอียดดังนี้

- สำหรับตราสารหนี้ (รวมทั้งกองทุนตราสารหนี้)

แม้ราคาตราสารหนี้จะปรับขึ้นลงได้ โดยเฉพาะราคาจะปรับลงเมื่อดอกเบี้ยขึ้น แต่การที่ราคาปรับลดลงนั้น หากผู้ออกตราสารยังไม่ผิดนัดชำระดอกเบี้ย และเราสามารถถือครองตราสารหนี้ได้ยาวจนครบอายุของตราสารหนี้ เมื่อครบอายุ เราก็จะได้รับเงินต้นคืนเต็มจำนวน มูลค่าที่ตกไปชั่วคราวก็จะฟื้นกลับขึ้นมาเมื่อตราสารหนี้ครบอายุ โดยเรายังคงได้รับผลตอบแทนหลักๆ จากดอกเบี้ยรับ ซึ่งก็สูงกว่าดอกเบี้ยของเงินฝากธนาคารระยะเวลาที่เหมาะสมในการลงทุนให้ได้ผลลัพธ์ที่ดีโดยไม่มีการจับจังหวะ คืออย่างน้อย 1-2 ปี

- สำหรับอสังหาริมทรัพย์ (ในที่นี้หมายถึงกองทุนรวมอสังหาริมทรัพย์)

แม้ราคากองจะปรับขึ้นลงได้ตามภาวะตลาด แต่ผลตอบแทนอันเป็นสาระสำคัญของกองทุนประเภทนี้ มาจากส่วนแบ่งกำไรจากค่าเช่าของทรัพย์ต่างๆ ที่กองทุนลงทุน ดังนั้นหากทรัพย์เหล่านั้นยังคงมีผู้เช่าอยู่ เราก็จะยังได้รับผลตอบแทนจากค่าเช่า และเมื่อสถานการณ์ความกังวลผ่านพ้นไป ราคาที่ปรับลงอย่างผิดปกติ ก็มีโอกาสที่จะปรับเข้าสู่ภาวะปกติ และในระยะยาว หากทรัพย์นั้นมีศักยภาพ อยู่ในทำเลที่ดี สามารถขึ้นค่าเช่าได้ หรือมีราคาทรัพย์ที่ปรับสูงขึ้น นอกจากผลตอบแทนจากค่าเช่า เราก็ยังจะได้รับผลตอบแทนจากมูลค่าเพิ่ม หรือ Capital Gain ด้วยระยะเวลาที่เหมาะสมในการลงทุนให้ได้ผลลัพธ์ที่ดีโดยไม่มีการจับจังหวะ คืออย่างน้อย 2-3 ปี

- สำหรับหุ้นและกองทุนหุ้น (ของทุกประเทศ)

ระยะสั้นหุ้นสามารถปรับขึ้นลงได้จากสารพัดปัจจัย ไม่ว่าจะเกี่ยวหรือไม่เกี่ยวกับกิจการนั้นโดยตรงหรือไม่ แต่ในระยะยาวแล้วปัจจัยที่ขับเคลื่อนราคาหุ้นแต่ละตัวนั้น เกิดจากการเติบโตของผลประกอบการ (Earning Growth) ของหุ้นนั้นๆ เป็นหลัก นั่นคือถ้าบริษัทยังคงดำเนินการอยู่ ยังขายได้เพิ่มขึ้น ยังมีกำไรเพิ่มขึ้น ราคาหุ้นที่ปรับลดลงก็อาจเป็นเพียงสถานการณ์ชั่วคราว ซึ่งสำหรับท่านที่ลงทุนหุ้นผ่านกองทุนรวม ผู้จัดการกองทุนของกองทุนหุ้น จะทำหน้าที่ในการคัดเลือกหุ้นที่มีพื้นฐานกิจการที่ดี มีรายได้และกำไรที่เติบโตให้กับท่าน พร้อมทั้งช่วยกระจายความเสี่ยงด้วยการถือหุ้นหลายตัวในหลายอุตสาหกรรมให้กับท่านด้วยระยะเวลาที่เหมาะสมในการลงทุนให้ได้ผลลัพธ์ที่ดีโดยไม่มีการจับจังหวะ คืออย่างน้อย 7-10 ปี

ซึ่งการผสมสินทรัพย์หลายชนิด ทั้งในและต่างประเทศ เข้าด้วยกันเป็นพอร์ตการลงทุนนั้น จะช่วยให้เราสามารถลดความผันผวนที่เกิดขึ้นระหว่างการรอคอยนี้ได้ดีขึ้น เพราะในระหว่างเส้นทางการลงทุน ขณะที่บางสินทรัพย์กำลังปรับตัวลง ก็อาจมีบางสินทรัพย์ที่ปรับตัวขึ้น (หรือปรับตัวลงเช่นกัน แต่ลงน้อยกว่า) มาช่วยลดผลขาดทุนโดยรวมของทั้งพอร์ตลงได้

ซึ่งการที่พอร์ตโดยรวมปรับลดลงไม่มากนั้น จะช่วยให้เราอดทนต่อความผันผวนในระยะสั้น/กลาง เพื่อรอรับผลตอบแทนที่ดีขึ้นในระยะยาวได้ดีขึ้น

2. Selection

คือ การเลือกกองทุน/เครื่องมือการลงทุนที่ดี เพื่อนำไปใช้ลงทุนจริง ให้ได้ผลตอบแทนที่อย่างน้อยใกล้เคียงหรือชนะผลตอบแทนของสินทรัพย์ที่นำมาจัดพอร์ต โดยมีหลักการในการคัดเลือกกองทุนในเบื้องต้น เพื่อให้คำแนะนำกับลูกค้าดังนี้

- คัดเลือกจาก บลจ. ที่หลากหลาย (Open-Architecture) โดยไม่ยึดติดกับเครื่องมือการลงทุนของสถาบันการเงินใด สถาบันการเงินหนึ่ง

- คัดเลือกกองทุนที่มีผลตอบแทนทั้งในระยะยาว และระยะสั้นที่ดีอย่างสม่ำเสมอ เมื่อเทียบกับกองทุนประเภทเดียวกัน

- คัดเลือกกองทุนที่มีค่าใช้จ่ายที่เหมาะสม เมื่อเปรียบเทียบกับผลตอบแทนสุทธิที่ได้รับ

- มีการปรับปรุงรายชื่อกองทุนที่เหมาะสมเป็นประจำทุก 6 เดือน (ซึ่งเป็นความถี่ที่เราเชื่อว่าไม่ถี่เกินไป จนต้องปรับเปลี่ยนกองทุนบ่อยๆ หรือห่างเกินไป จนทำให้เสียโอกาสการลงทุน)

ทั้งนี้นักวางแผนการเงินทีม Avenger Planner จะแนะนำให้ลูกค้าเลือกกองทุน จากรายชื่อกองทุนที่ผ่านการคัดเลือกมาแล้ว โดยพิจารณาเรื่องการใช้สิทธิประโยชน์ทางภาษี และข้อจำกัดเรื่องเงินลงทุนขั้นต่ำร่วมด้วย เพื่อให้ได้เครื่องมือที่สามารถใช้ลงทุนได้จริง และได้สิทธิประโยชน์ที่สูงขึ้น

3. Discipline

คือการแนะนำวิธีการลงทุน ที่เน้นเรื่องของการสร้างวินัย เพื่อช่วยให้ลูกค้าสามารถลงทุนได้อย่างต่อเนื่องที่สุด โดยยังคงแนวคิดที่จะไม่กะเก็งทิศทางของตลาด โดยมีคำแนะนำหลักๆ คือ

- การเข้าลงทุนสำหรับเงินใหม่รายเดือน จะเน้นให้ลูกค้าตัดเงินจากบัญชีเงินฝาก เพื่อเข้าลงทุนเป็นประจำอย่างอัตโนมัติ โดยจะลงทุนในกองทุนต่างๆ ตามสัดส่วนพอร์ตที่ได้มีการออกแบบร่วมกันไว้ ซึ่งจะได้ประโยชน์จากกระบวนการ Dollar-Cost Averaging (DCA) คือ เมื่อสินทรัพย์ใดมีราคาอยู่ในทิศทางขาลง แต่ในระยะต่อมาราคามีการปรับตัวขึ้น การได้เข้าซื้อเป็นประจำอย่างต่อเนื่องในสินทรัพย์นั้น จะช่วยทำให้ได้ต้นทุนเฉลี่ยที่ดีขึ้นเล็กน้อย

- การเข้าลงทุนสำหรับเงินก้อน จะเน้นให้ลูกค้าทยอยเข้าลงทุน (Average-in) ในกองทุนต่างๆ ตามสัดส่วนพอร์ตที่ได้มีการออกแบบร่วมกันไว้ โดยสินทรัพย์ใดที่ยิ่งมีความผันผวนมาก จะยิ่งแนะนำให้ทยอยเข้าลงทุน โดยใช้ระยะเวลาที่ยาวนานขึ้น เพื่อเป็นการลดโอกาสที่จะเข้าลงทุน แล้วมีต้นทุนที่สูงเกินไป อันเกิดจากการทุ่มเข้าซื้อเพียงครั้งเดียว

- การติดตามและประเมินผลการลงทุน จะเน้นประเมินผลในภาพรวมทั้งพอร์ต แทนที่จะวัดผลเป็นรายกองทุน เพื่อให้สอดคล้องกับแนวทางการลงทุนเป็นพอร์ต ตามที่ได้แนะนำไว้ตั้งแต่แรก โดยมีความถี่ในการติดตามและประเมินผลอย่างน้อยปีละ 1 ครั้ง โดยมีวัตถุประสงค์เพื่อปรับสัดส่วนสินทรัพย์ที่ผิดเพี้ยนให้กลับมาสู่สัดส่วนที่เหมาะสม (Re-balance) และอาจมีการปรับเปลี่ยนกองทุน เฉพาะบางกองทุนที่มีความจำเป็นต้องปรับเท่านั้น

แนวทางการตัดสินใจลงทุนในสถานการณ์ปัจจุบัน

จากสถานการณ์การลงทุนที่ผมได้อธิบายในช่วงแรกของบทความนี้ เมื่อนำมาประยุกต์เข้ากับปรัชญาการลงทุนของ Avenger Planner 3 ข้อในเนื้อหาช่วงที่แล้ว จะสามารถสรุปเป็นแนวทางการตัดสินใจลงทุนออกได้เป็น 3 แนวทาง สำหรับลูกค้า 3 กลุ่ม ตามรายละเอียดต่อไปนี้

กลุ่มที่ 1 : เพิ่งเริ่มต้น พอร์ตยังเล็กเมื่อเทียบเป้าหมาย มีเงินลงทุนเพิ่มต่อเนื่อง ระยะเวลาลงทุนยาว

สำหรับลูกค้ากลุ่มที่ 1 นี้ ท่านยังมีความสามารถในการรับความเสี่ยงได้ค่อนข้างมาก หรืออาจกล่าวได้ว่า “ความเสี่ยงยืนอยู่ข้างท่าน” ด้วยหลายเหตุผล ได้แก่

- การที่พอร์ตปัจจุบันยังเล็กเมื่อเทียบกับเป้าหมาย แปลว่าความเสียหายระยะสั้นที่ท่านได้รับ อาจไม่ได้กระทบกับชีวิตความเป็นอยู่ของท่านมากนัก หรืออาจไม่กระทบเลย

- การที่ท่านยังมีเงินออมเพิ่มต่อเนื่องและระยะเวลาการลงทุนยาว แปลว่าท่านมีโอกาสที่จะสะสมสินทรัพย์ที่ราคาปรับลงมากกว่าปกติ ทำให้มีต้นทุนเฉลี่ยที่ต่ำลง และด้วยการที่มีระยะเวลารอคอยที่ยาว จึงมีโอกาสที่จะถือลงทุนไปจนสถานการณ์ความผันผวนผ่านพ้นไปได้

- การที่ท่านเพิ่งเริ่มต้นลงทุน แล้วได้เผชิญกับความเสี่ยงที่ไม่ได้เกิดขึ้นบ่อย และสามารถตัดสินใจลงทุนให้ผ่านพ้นช่วงเวลานี้ไปได้ จะช่วยให้ท่านมีประสบการณ์การลงทุนที่เพิ่มขึ้น ซึ่งจะช่วยเป็นภูมิคุ้มกันให้กับความเสี่ยงต่างๆ ที่จะต้องเผชิญอีกมากตลอดเส้นทางการลงทุนในอนาคต

ดังนั้น แนวทางการตัดสินใจลงทุนของลูกค้ากลุ่มที่ 1 ในสถานการณ์เช่นนี้ คือ รักษาวินัยการลงทุนไว้เช่นเดิม ทั้งในเรื่องการรักษาสัดส่วนสินทรัพย์ต่างๆ ตามพอร์ตการลงทุน ที่ท่านได้ตกลงร่วมกับ Planner ของท่าน และการลงทุนเพิ่มตามแผนการลงทุนที่ได้ออกแบบไว้ โดยยังไม่จำเป็นที่จะต้องมีการปรับเปลี่ยนพอร์ตการลงทุนอย่างมีนัยสำคัญอะไร

หรือหากท่านไม่มั่นใจ หรือวิตกกังวลจริงๆ ก็อาจสามารถพักเงินที่จะเข้าลงทุนในสินทรัพย์เสี่ยงต่างๆ ไว้ในเงินฝากหรือกองทุนรวมตราสารหนี้ระยะสั้นก่อน แต่ท่านยังคงต้องออมและสะสมเงินต้นอยู่อย่างต่อเนื่อง เพราะอันที่จริงแล้วความเสี่ยงสูงสุดของลูกค้ากลุ่มที่ 1 คือ “ความเสี่ยงที่ลูกค้าจะล้มเลิกการลงทุนไปกลางคันเพราะรับความเสี่ยงไม่ไหว” มากกว่าความเสี่ยงจากภาวะตลาดด้วยซ้ำ

เพราะหากท่านล้มเลิกไปกลางคัน ก็มีโอกาสสูงที่ท่านจะไม่หันกลับมาใช้ประโยชน์จากการลงทุนในสินทรัพย์ต่างๆ อีก หรือหากกลับมาก็อาจเป็นการลงทุนที่เน้นสินทรัพย์ปลอดภัยเป็นหลัก ซึ่งก็อาจจะให้ผลตอบแทนที่ไม่เพียงพอต่อการบรรลุเป้าหมายขนาดใหญ่ เช่น เป้าหมายเกษียณอายุ หรือการศึกษาบุตร เป็นต้น

กลุ่มที่ 2 : ลงทุนมาสักระยะ พอร์ตเริ่มใหญ่แต่ยังห่างจากเป้าหมาย ยังมีเงินลงทุนเพิ่ม ระยะเวลาลงทุนยังเหลือยาว

ลูกค้ากลุ่มที่ 2 คือลูกค้าที่พัฒนาต่อเนื่องมาจากกลุ่มที่ 1 คือยังสามารถรับความเสี่ยงได้พอสมควร ปัจจัยอื่นๆ ก็ค่อนข้างคล้ายกัน ความแตกต่างสำคัญคือ “มูลค่าพอร์ต ณ ปัจจุบันนั้น มีขนาดค่อนข้างใหญ่ โดยเฉพาะเมื่อเทียบกับรายได้ หรือเงินออม” เช่น พอร์ตการลงทุนขนาดตั้งแต่ 1 ล้านบาทขึ้นไป

การที่พอร์ตมีขนาดใหญ่ขึ้น แม้จะยังไม่มีการต้องถอนเงินออกจากพอร์ตเพื่อนำมาใช้จ่าย แต่ความหวั่นไหวเมื่อพอร์ตปรับลดลงก็จะมากขึ้นกว่าตอนที่พอร์ตเล็ก ตัวอย่างเช่น หากพอร์ตมีมูลค่า 3 ล้านบาท เมื่อปรับลง 5% จะเป็นเงินมากถึง 150,000 บาท ซึ่งอาจเทียบเท่ากับเงินออมที่ต้องออมหลายเดือน หรือเทียบเท่ากับรายได้หลายเดือน ส่งผลให้กระทบกับอารมณ์และจิตใจได้มาก

ดังนั้นคำแนะนำสำหรับลูกค้ากลุ่มที่ 2 นี้ จึงเพิ่มเรื่องการจัดการกับจิตใจเมื่อเกิดความผันผวน ซึ่งอาจทำได้โดยทำการปรับพอร์ตเชิง Tactical Asset Allocation เพื่อลดสินทรัพย์ในพอร์ตเดิมในส่วนที่ไม่มั่นใจลงบ้าง เช่นเดิมลงทุนหุ้นไทยอยู่ 40% ของพอร์ต แต่รู้สึกไม่มั่นใจมาก อาจปรับลดลงมาสักหน่อยเช่นคงเหลือ 30% ของพอร์ต เพื่อที่ถ้าหุ้นไทยลงต่อก็จะลดความเสียหายได้ประมาณหนึ่ง แต่ถ้าหุ้นไทยกลับขึ้นไป พอร์ตก็ยังจะได้ประโยชน์อยู่ จนเมื่อสถานการณ์กลับมาเป็นปกติ ก็ค่อยปรับพอร์ตคืนกลับเข้าสู่สัดส่วนเดิมตาม Strategic Asset Allocation ที่ออกแบบไว้

การปรับพอร์ตลักษณะนี้ แม้จะให้ผลไม่มากในเชิงตัวเลข แต่มักจะให้ผลดีกับจิตใจ เพราะธรรมชาติของมนุษย์นั้น ต้องการหลีกหนีจากภัย หรือแสวงหาความอยู่รอดเป็นสัญชาตญาณพื้นฐาน การที่ได้ปรับพอร์ตบ้าง มักจะช่วยให้สามารถอดทนต่อความเสี่ยงได้เพิ่มขึ้น และทำให้ยังไม่ล้มเลิกการลงทุนไปกลางคัน

ทั้งนี้ท่านยังคงต้องรักษาวินัยการลงทุนอยู่ โดยเฉพาะเงินลงทุนเพิ่ม ที่ยังต้องใส่เข้ามาอย่างต่อเนื่อง เพราะสำคัญกว่าความเสี่ยงเรื่องภาวะตลาด คือความจำเป็นที่ต้องเก็บออมเงินเพื่อให้บรรลุเป้าหมายที่สำคัญกับชีวิตเช่นกัน เพียงแต่ถ้ายังไม่มั่นใจ ก็อาจเก็บออมเข้ามาไว้ในรูปของเงินฝากหรือตราสารหนี้ระยะสั้นซึ่งมีความเสี่ยงต่ำไปก่อน

กลุ่มที่ 3 : พอร์ตการลงทุนมีขนาดใหญ่ แทบไม่มีเงินลงทุนเพิ่ม ระยะเวลาการลงทุนไม่มากนัก

ลูกค้ากลุ่มที่ 3 คือกลุ่มที่ความผันผวนจากภาวะตลาดจะส่งผลต่อท่านมากที่สุด ด้วยเหตุผลต่างๆ คือ

- พอร์ตเดิมที่ใหญ่ เวลาตกเมื่อคิดเป็นตัวเงินจะมีมูลค่าสูงมาก จนอดทนได้ยาก

- เงินที่จะเข้าซื้อเพื่อเฉลี่ยต้นทุนให้ถูกลงมีขนาดเล็กเมื่อเทียบกับมูลค่าพอร์ตเดิม หรืออาจไม่มีเลย

- ระยะเวลาที่คงเหลือเพื่อจะรอให้ภาวะตลาดฟื้นกลับเป็นปกติมีไม่มาก

ด้วยเหตุผลต่างๆ ข้างต้น Planner ของทีม Avenger Planner จะไม่แนะนำพอร์ตที่มีความเสี่ยงสูงให้กับท่านตั้งแต่ต้น ดังนั้นความเสียหายที่เกิดกับพอร์ตก็จะไม่มากนัก กรณีที่หุ้นตก 5% ในเดือน ส.ค. 2019 นี้ หากทั้งพอร์ตท่านมีหุ้นราว 20% พอร์ตท่านจะเสียหายเท่ากับ -5% x 20% = -1.0% ซึ่งจะเห็นว่าเป็นสัดส่วนที่ไม่มากนัก และไม่น่าจะกระทบกับวิถีชีวิตของท่านอย่างมีนัยสำคัญ

อย่างไรก็ตาม หากท่านอยู่ในกลุ่มที่ 3 แต่ยังมีสัดส่วนการลงทุนในสินทรัพย์เสี่ยงสูงเช่นหุ้นอยู่มาก แนวทางการตัดสินใจที่สามารถทำได้อาจแบ่งได้เป็น 2 กรณีดังนี้

- กรณีที่ท่านยังต้องการจะรอดูสถานการณ์ และมีความหวังว่าสถานการณ์จะดีขึ้น หรือ ยังไม่อยากขายหุ้นออกในตอนที่หุ้นตก ท่านอาจร่วมกันกับ Planner ในการกำหนดมูลค่าพอร์ตต่ำสุดที่ท่านสามารถยอมรับได้ โดยที่มูลค่าพอร์ตนั้นเป็นมูลค่าที่จะไม่กระทบกับวิถีชีวิตของท่านจนทำให้ประสบปัญหาทางการเงิน โดยท่านยังคงสามารถรอดูสถานการณ์ต่อไปได้อีกสักพัก แต่หากสถานการณ์เลวร้ายลง จนมูลค่าพอร์ตลดต่ำลงใกล้จุดที่กำหนดไว้ ท่านอาจจำเป็นต้องยุติการลงทุนในสินทรัพย์เสี่ยงสูง เพื่อรักษามูลค่าพอร์ตขั้นต่ำไว้ มิเช่นนั้น อาจส่งผลเสียต่อสถานะการเงินในด้านอื่นๆ ตามมา

- กรณีที่ท่านยอมรับว่าพอร์ตปัจจุบันไม่เหมาะกับความเสี่ยงที่ตนรับได้ และเห็นว่ามูลค่าพอร์ต ณ ปัจจุบันก็ยังมากเพียงพอ และไม่กระทบกับการดำรงชีวิต ท่านอาจทำการปรับลดความเสี่ยงของพอร์ต ลงมาในระดับที่ถ้าหุ้นลงต่อก็จะกระทบกับพอร์ตของท่านไม่มาก เพื่อให้ท่านสามารถจะลงทุนต่อเนื่องได้ต่อไป

บทสรุป

โดยรวมจะเห็นว่า แนวทางการปรับพอร์ตของ Avenger Planner นั้น ค่อนข้างมุ่งเน้นมาที่ปัจจัยภายในคือสถานะของพอร์ต สถานะการเงิน อารมณ์และความรู้สึกของท่านเป็นหลัก เพื่อให้สามารถยังคง “รักษาการลงทุนให้ต่อเนื่องไปได้นานพอที่จะบรรลุเป้าหมาย”

โดยเฉพาะถ้าท่านได้เคยอ่านบทความในหัวข้อ “สถานการณ์การลงทุน และแนวทางการจัดการ” ในฉบับก่อนหน้า ท่านอาจสังเกตได้ว่า คำแนะนำต่างๆ ในบทความนี้นั้น ก็ไม่ได้มีความแตกต่างจากคำแนะนำในบทความฉบับก่อนหน้าเลย

เพราะจริงๆ แล้วสิ่งที่แตกต่าง คือสถานการณ์การลงทุน ที่พร้อมจะเปลี่ยนแปลงได้ตลอดเวลา และเป็นสิ่งที่ยากจะคาดการณ์ล่วงหน้าได้ ดังนั้น แทนที่จะมุ่งเน้นไปที่ “การคาดการณ์สถานการณ์” Avenger Planner จึงหันมาเน้นที่ “การทำตามกระบวนการ” ซึ่งเราเชื่อมั่นว่าจะให้ผลลัพธ์ที่ดีในระยะยาวแทน

ก่อนที่ผมจะจบบทความนี้ ผมอยาก Remind ทุกท่าน เหมือนกับที่เคย Remind ในบทความครั้งก่อน ว่าสถานการณ์เช่นนี้เป็นช่วงเวลาที่ผันผวนมากเป็นพิเศษจริงๆ และไม่ใช่เรื่องแปลกที่ท่านจะรู้สึกหวาดหวั่น กลัว หรือเครียด

แต่ความผันผวนเช่นเดียวกันนี้ หรือมากกว่านี้ ก็ไม่ใช่เรื่องที่ไม่เคยเกิดขึ้นมาก่อนในโลกของการลงทุน จะเรียกว่ามันเป็น “ส่วนหนึ่งของเส้นทางการลงทุน” ของทุกคนที่เลือกจะลงทุนในสินทรัพย์การเงินก็ว่าได้

ดังนั้น ผมและทีมงาน Avenger Planner ทุกคน ก็อยากขอเป็นกำลังใจให้ทุกท่าน สามารถผ่านพ้นช่วงเวลาแห่งความผันผวนนี้ไปได้นะครับ หากท่านอึดอัด หรือกังวลใจจริงๆ ก็สามารถพูดคุยกับ Planner ของท่านได้นะครับ พวกเขาอาจจะช่วยอะไรได้ไม่มากนัก นอกจากแนะนำในแบบเดียวกันกับที่ผมเขียนมาข้างบน แต่พวกเขาก็ยินดีจะรับฟัง รวมถึงยินดีที่จะให้คำแนะนำนะครับ

ขอบคุณครับ

ศักดา สรรพปัญญาวงศ์ CFP®

ผู้ร่วมก่อตั้ง Avenger Planner